Recordes caem à medida que apostas em cortes de juros do Fed superam temores de paralisação do governo | Resumo Semanal: 29 de setembro – 3 de outubro de 2025

Visão Econômica

Os mercados iniciaram o quarto trimestre de forma estável, apesar da paralisação do governo dos EUA em 1º de outubro, que interrompeu a divulgação de dados importantes, incluindo o relatório de empregos de setembro. Os investidores consideraram amplamente a situação temporária e concentraram-se nos próximos passos do Federal Reserve (Fed).

O primeiro corte de juros do Fed em quase um ano permaneceu como o tema central. Dados mais fracos de emprego e comentários cautelosos de autoridades mantiveram as expectativas vivas para um novo corte antes do final do ano. Com dados limitados, os investidores concluíram que o ciclo de afrouxamento monetário ainda está em andamento.

O Banco da Inglaterra (BoE) manteve a taxa básica em 4%, com a inflação em 3,8% — a mais alta entre os países do G7. O PMI de Serviços do Reino Unido caiu para 50,8, sinalizando uma demanda mais fraca. O vice-governador Ben Broadbent afirmou que a política monetária permaneceria restritiva até que os preços se normalizassem. A libra esterlina ganhou força com a fraqueza do dólar.

Na zona do euro, a inflação subiu para 2,2% e o PMI composto melhorou para 51,3, impulsionado por uma atividade mais forte na Alemanha e na França. A presidente do BCE, Christine Lagarde, afirmou que o banco permanecerá paciente, já que a inflação se aproxima da meta e o crescimento se estabiliza.

A China reabriu após a Semana Dourada com o PMI industrial em 49,8 e o de serviços em 50,0. O Banco Popular da China (PBoC) prometeu usar “múltiplas ferramentas” para apoiar o crescimento, mas evitou cortes de juros para proteger o yuan. O volume de negociação foi leve devido à semana encurtada pelo feriado.

Ações, Títulos & Commodities

Wall Street estendeu os ganhos, apesar dos poucos dados econômicos. O S&P 500 atingiu um novo recorde próximo de 6.750 pontos, o Dow Jones subiu 1,5% para 47.000 pontos e o Nasdaq ganhou 1,7%, impulsionado pelas ações de semicondutores e de inteligência artificial.

A Europa teve desempenho superior: o STOXX 600 avançou 2,8%, e o FTSE 100 ganhou quase 2%, com destaque para os setores financeiro e de energia. A Ásia acompanhou o movimento, com o MSCI Ásia (exceto Japão) subindo 2,7% e o Nikkei japonês avançando 1,5% devido à fraqueza do iene.

Os rendimentos dos títulos caíram: o rendimento do Treasury de 10 anos ficou em 4,10%, o de 2 anos em 3,53%, os Bunds alemães em torno de 2,4% e os Gilts britânicos em cerca de 4,3%. Os rendimentos japoneses subiram levemente devido à especulação fiscal.

O petróleo caiu mais de 8% para US$ 64,50, após o sinal da OPEP+ de aumento da produção e alta nos estoques dos EUA. O ouro subiu 2,5% para US$ 3.845, estendendo uma sequência de sete semanas de ganhos com a queda dos rendimentos e do dólar.

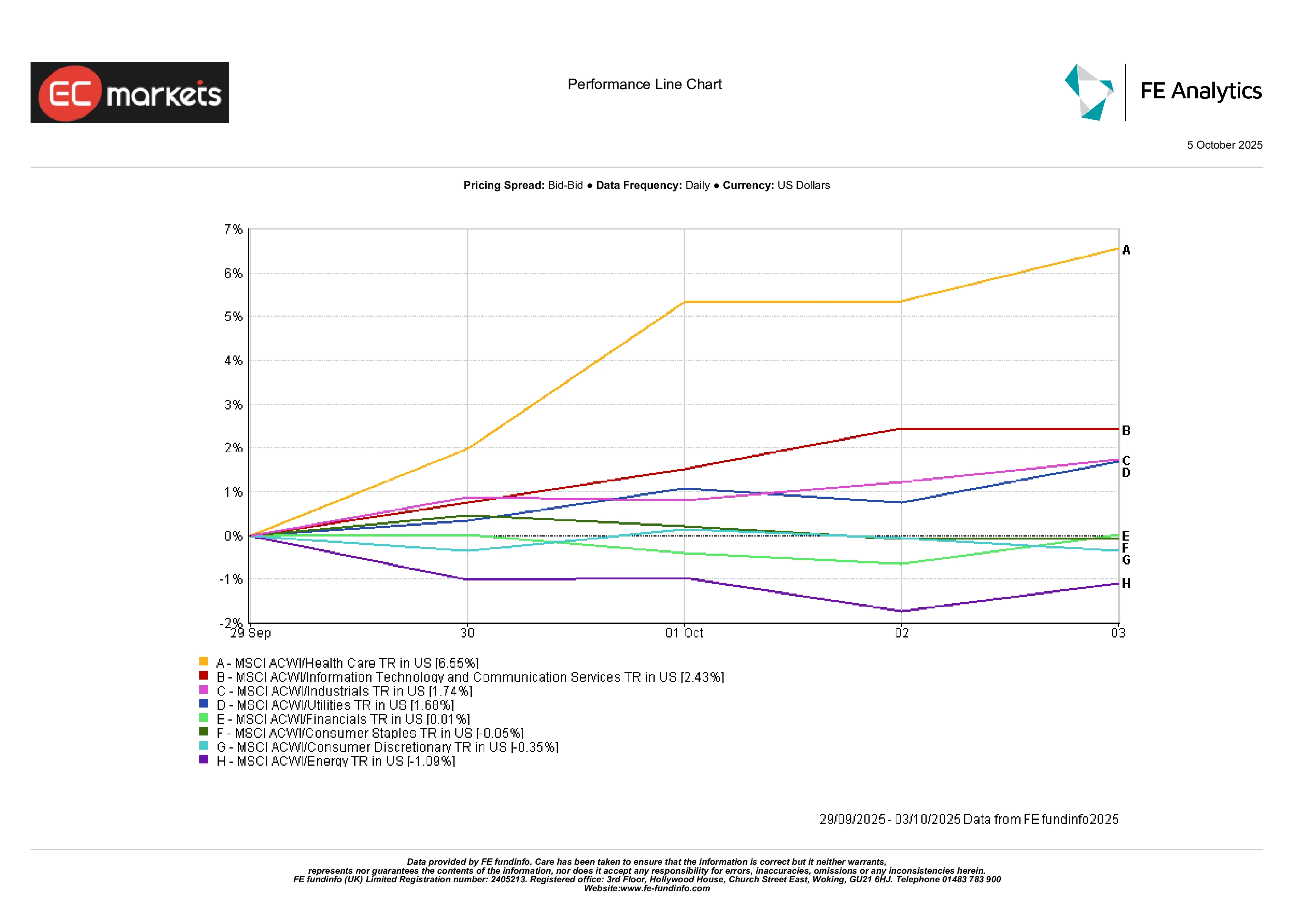

Desempenho Setorial

A rotação global de volta para setores de crescimento se destacou. O setor de saúde liderou com alta de 6,6%, impulsionado pela redução da pressão regulatória e pelo renovado interesse em ações defensivas após um verão volátil. A tecnologia subiu 2,4%, com fabricantes de chips e empresas de IA se beneficiando da perspectiva de cortes de juros. O setor industrial avançou 1,7%, refletindo PMIs mais fortes e otimismo com infraestrutura.

O setor de energia foi o destaque negativo (-1,1%) devido à queda do petróleo. O consumo discricionário caiu 0,3% com realização de lucros no varejo; o setor de bens de consumo básicos ficou estável. Os setores financeiro e de utilidades permaneceram próximos da estabilidade, com rendimentos mais baixos compensando o enfraquecimento no crescimento dos lucros. Em resumo, os investidores voltaram aos setores cíclicos, apostando que uma política mais flexível pode prolongar um pouco mais o ciclo de expansão econômica.

Desempenho Setorial

Fonte: FE Analytics. Todos os índices com retorno total em USD. O desempenho passado não é um indicador confiável de desempenho futuro. Dados até 3 de outubro de 2025.

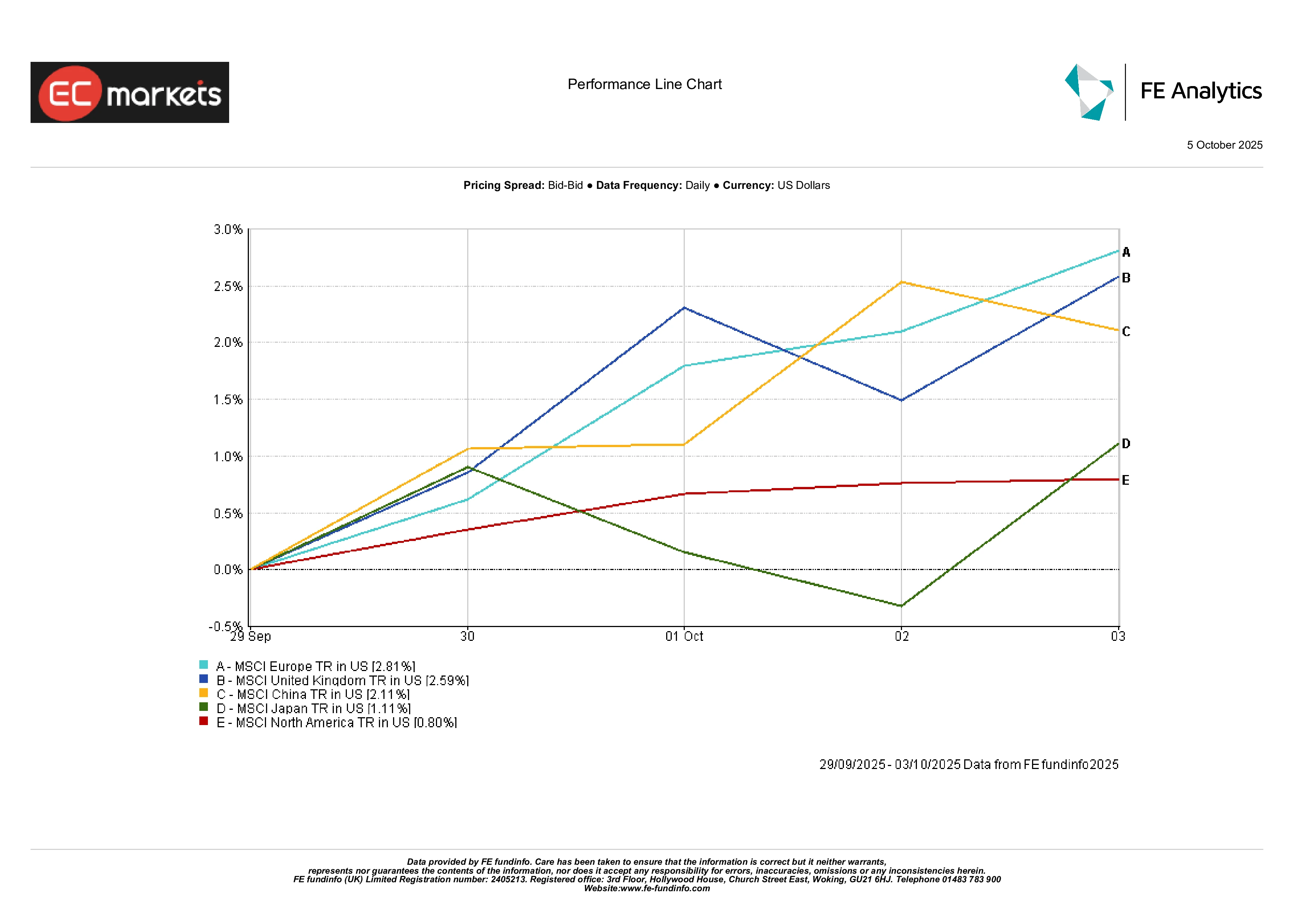

Mercados Regionais

A Europa liderou os mercados globais com o MSCI Europe subindo 2,8%, seguida pelo Reino Unido (+2,6%) e Japão (+1,1%). A América do Norte teve desempenho ligeiramente inferior (+0,8%) devido a avaliações elevadas e fraqueza no setor de energia. A China subiu pouco mais de 2% em uma semana de negociações leves — não eufórico, mas certamente mais construtivo do que há um mês.

Desempenho Regional

Fonte: FE Analytics. Todos os índices com retorno total em USD. O desempenho passado não é um indicador confiável de desempenho futuro. Dados até 3 de outubro de 2025.

Mercados Cambiais

O dólar enfraqueceu amplamente à medida que os traders precificaram mais cortes do Fed e expressaram preocupação com a paralisação prolongada do governo. O índice DXY caiu cerca de 0,4%, seu pior desempenho semanal desde julho. A libra esterlina foi o destaque — o GBP/USD subiu cerca de 1% para 1,3479, seu nível mais alto desde abril, impulsionada pelos rendimentos elevados do Reino Unido e pela fraqueza do dólar. O euro avançou para cerca de 1,1743 (+0,8%), apoiado por dados de inflação firmes e um tom constante do BCE.

Perspectivas & Semana à Frente

No curto prazo, o foco dependerá de Washington resolver a paralisação do governo para que o calendário de dados possa ser retomado. Caso isso ocorra, as atenções se voltarão para o CPI e as vendas no varejo de setembro — ambos fundamentais para confirmar a trajetória do Fed. No exterior, os dados de comércio e crédito da China indicarão se os estímulos estão surtindo efeito, enquanto Europa e Reino Unido divulgarão novos números industriais e de PIB.

As manchetes sobre petróleo e geopolítica podem influenciar o sentimento, especialmente com a decisão de produção da OPEP+ e as reuniões do FMI e Banco Mundial no horizonte. Com as ações em níveis recordes e a volatilidade baixa, o humor do mercado permanece cautelosamente otimista — embora todos saibam que uma leitura de inflação mais alta pode mudar tudo em um piscar de olhos.