จะเกิดอะไรขึ้นเมื่อธนาคารกลางสหรัฐลดอัตราดอกเบี้ย แต่เงินเฟ้อยังคงสูงต่อไป?

การลดอัตราดอกเบี้ยมักจะทำให้ผู้ลงทุนตื่นเต้น อัตราดอกเบี้ยที่ต่ำลง, เครดิตที่ง่ายขึ้น, และพื้นที่การหายใจที่มากขึ้นสำหรับทั้งผู้บริโภคและธุรกิจ แต่ถ้าเงินเฟ้อยังคงอยู่ไม่ลดลงและไม่เพิ่มขึ้นอย่างรวดเร็ว แค่… อาจจะดื้อรั้นล่ะ?

นี่คือปัญหาที่แปลกที่ธนาคารกลางอาจพบตัวเองอยู่ และสำหรับเฟด? กำลังเข้าใกล้การตัดสินใจที่อาจจะเสี่ยงเท่าที่มันจำเป็น

ทำไมเฟดถึงจะลดอัตราดอกเบี้ยตอนนี้?

คุณอาจคิดว่ามันไม่น่าจะเป็นเช่นนั้น เงินเฟ้อยังคงสูงกว่า 3% และเป้าหมายของเฟดคือ 2% นั่นเป็นเส้นแดงของพวกเขา แต่เศรษฐกิจไม่ได้เคลื่อนไหวในเส้นตรง! การเติบโตเริ่มชะลอตัวในบางส่วน, สภาพคล่องทางเครดิตเริ่มตึงตัว, และตลาดแรงงานก็ไม่ได้แข็งแกร่งเหมือนเดิม (รายงานการจ้างงานเดือนกรกฎาคม 2025 ชี้ให้เห็นถึงเรื่องนี้)

ดังนั้นคำถามคือ: พวกเขาจะรอจนกว่าเงินเฟ้อจะลดลงถึง 2% ซึ่งอาจจะไม่เกิดขึ้นอย่างง่ายดาย หรือจะลดอัตราดอกเบี้ยเร็วขึ้นเพื่อป้องกันการชะลอตัวลึกเกินไป? ข้อมูล “Sticky CPI” จากเฟดแอตแลนตา ยังคงแสดงให้เห็นราคาที่สูงในหลายๆ บริการ โดยเฉพาะบริการที่เกี่ยวข้องกับค่าแรง ดังนั้นเงินเฟ้อจึงไม่ได้ลดลงเอง

นั่นคือเหตุผลที่เจ้าหน้าที่เฟดใช้คำพูดเช่น “การปรับ” และ “การปรับแต่ง” แทนที่จะใช้คำว่า “กระตุ้น” เพราะมันไม่ใช่เรื่องการกระตุ้นเศรษฐกิจ มันเกี่ยวกับการไม่ทำเกินไป

ตรวจสอบความเป็นจริงของตลาด

ในต้นปี 2025 ตลาดเริ่มตื่นเต้นเกินไป ธนาคารกลางลดอัตราดอกเบี้ย, หุ้นปรับตัวขึ้น, และผลตอบแทนลดลงอย่างรวดเร็ว, ลดลงเร็วเกินไป เรื่องราวกลายเป็น “การลดเงินเฟ้อที่สมบูรณ์แบบ” ทุกอย่างจะเป็นไปได้ดี จนกระทั่งมันไม่เป็นเช่นนั้น

เงินเฟ้อกลับมาเพิ่มขึ้นอีกครั้ง ดัชนี PCE หลักแทบไม่เปลี่ยนแปลง และทันใดนั้นนักลงทุนก็เริ่มลดเดิมพันลง การลดอัตราดอกเบี้ยหกครั้งกลายเป็นอาจจะสองครั้ง หรืออาจจะหนึ่งครั้ง

อัตราเงินเฟ้อที่คาดหวัง (อัตราเงินเฟ้อที่คำนวณจากตลาดพันธบัตร) ยังคงสูงอย่างดื้อรั้น นั่นไม่ใช่สิ่งที่เฟดอยากเห็น และเมื่อการเติบโตของ GDP ชะลอตัวในเวลาเดียวกัน? นั่นคือเมื่อคนเริ่มพูดคำว่า “เศรษฐกิจชะลอตัวพร้อมกับเงินเฟ้อ”

Core PCE เทียบกับ อัตราดอกเบี้ยของเฟด (2020-2025)

แหล่งข้อมูล: คณะกรรมการธนาคารกลางสหรัฐ (US); สำนักงานการวิเคราะห์เศรษฐกิจสหรัฐผ่าน FRED®

เฟดได้ปรับนโยบายอย่างเข้มงวดตั้งแต่ปี 2022 แต่เงินเฟ้อ Core PCE ยังคงสูงกว่าเป้าหมาย 2% ด้วยเงินเฟ้อที่ยังคงดื้อรั้น การลดอัตราดอกเบี้ยในปี 2025 อาจจะไม่มากนักและจะได้รับการเฝ้าระวังอย่างใกล้ชิด

ภาพรวมที่ใหญ่กว่ายังไม่ดีขึ้น

สหรัฐอเมริกาก็ไม่ใช่ประเทศเดียวที่เผชิญปัญหานี้ ธนาคารแห่งอังกฤษมีเงินเฟ้ออยู่ที่ประมาณ 6 ถึง 7% และเศรษฐกิจของสหราชอาณาจักรก็ไม่ได้เติบโตอย่างรวดเร็ว เราได้พูดถึงเรื่องนี้ในสรุปตลาดรายสัปดาห์ว่าเศรษฐกิจของสหราชอาณาจักรยังคงอยู่ในภาวะนิ่งในช่วงสองถึงสามสัปดาห์ที่ผ่านมา ส่วนยุโรปอยู่ในระหว่างทาง และ ECB? ยังคงระมัดระวัง

บางตลาดเกิดใหม่เช่นบราซิลเริ่มลดอัตราดอกเบี้ยตั้งแต่ปีที่แล้ว แต่ทำเช่นนั้นหลังจากที่พวกเขาได้ปรับขึ้นอัตราดอกเบี้ยอย่างรวดเร็วและหนักหน่วง พวกเขามีการลดเงินเฟ้อจริงๆ ไม่ใช่แบบที่สหรัฐหวังไว้

องค์กรระดับโลกเช่น BIS และ IMF ได้พูดชัดเจน: อย่าลดอัตราดอกเบี้ยเว้นแต่คุณจะมั่นใจจริงๆ ว่าเงินเฟ้อกำลังลดลง เพราะหากคุณผ่อนคลายเร็วเกินไป คุณอาจจะต้องเหยียบเบรกอย่างแรงในภายหลัง และนั้นมักจะจบลงไม่ดี

แล้วสินทรัพย์จะเป็นอย่างไร?

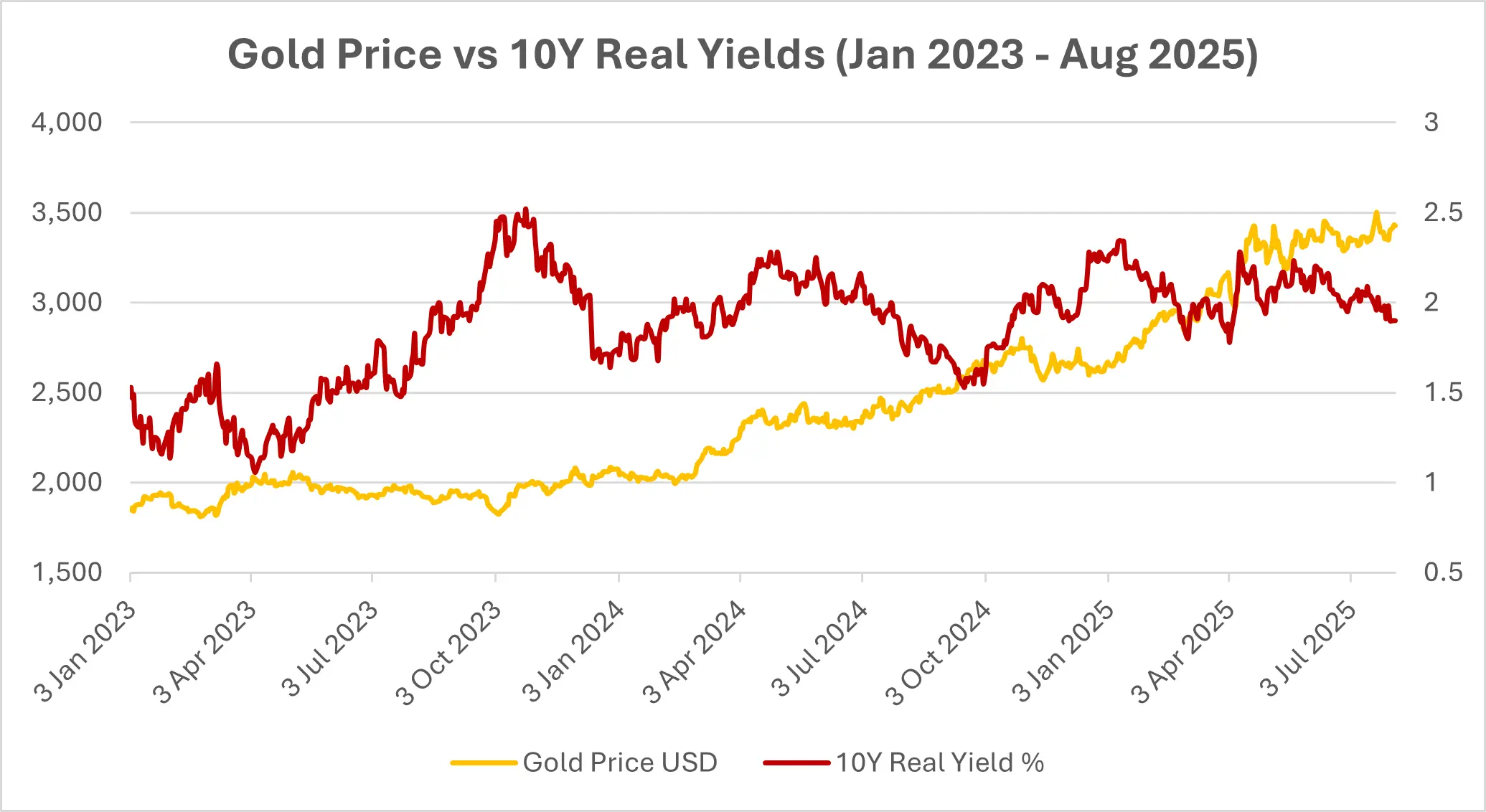

เริ่มต้นที่ทองคำ ถ้าผลตอบแทนจริงลดลง ซึ่งมักจะเกิดขึ้นเมื่อเฟดลดอัตราดอกเบี้ยในขณะที่เงินเฟ้อยังคงสูง ทองคำมักจะได้ประโยชน์ และนี่คือสิ่งที่เกิดขึ้นเมื่อสัปดาห์ที่แล้ว ทองคำเพิ่มขึ้น 2%。

แหล่งข้อมูล: Investing.com (ทองคำ); คณะกรรมการธนาคารกลางสหรัฐ (US) ผ่าน FRED® (ผลตอบแทนจริง 10 ปี). ข้อมูลจนถึงวันที่ 1 สิงหาคม 2025

พันธบัตรซับซ้อนกว่า ใช่ ผลตอบแทนอาจลดลง แต่หากเงินเฟ้อกินเข้าไปในผลตอบแทน การเพิ่มขึ้นเหล่านั้นก็ไม่ได้มีความหมายอะไร และพันธบัตรระยะยาว? พวกมันอาจจะมีผลตอบแทนต่ำกว่าหากนักลงทุนเรียกร้องเบี้ยประกันจากความเสี่ยงด้านเงินเฟ้อ

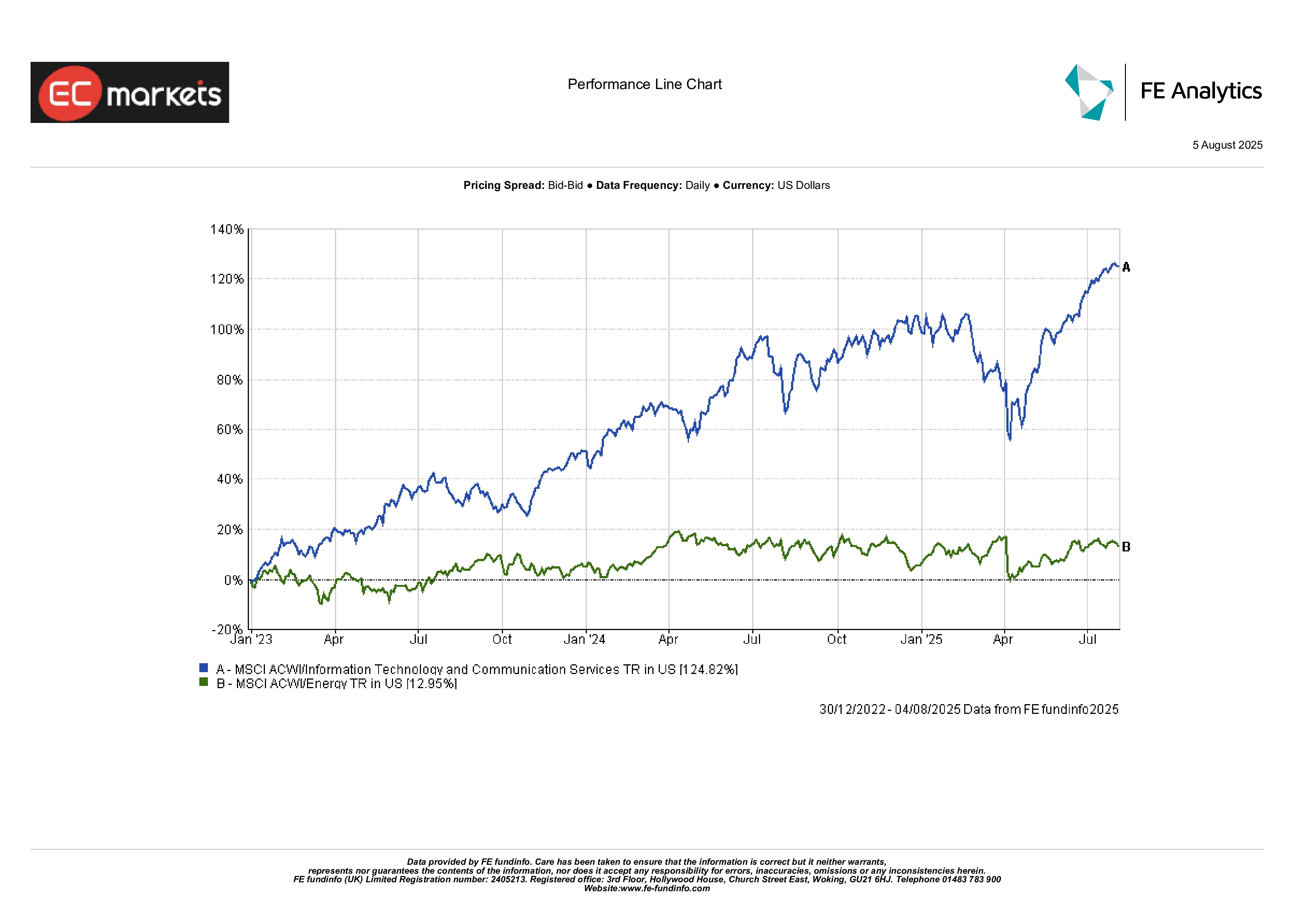

หุ้นเติบโตอาจได้รับการสนับสนุนจากนโยบายที่ผ่อนคลาย แต่มันก็จะเผชิญกับแรงกดดันในเรื่องกำไรหากเงินเฟ้อยังคงสูงและผู้บริโภคได้รับผลกระทบ หุ้นในกลุ่มพลังงานและสินค้าโภคภัณฑ์อาจจะดูดีขึ้นในกรณีนี้ พวกมันมักจะทำได้ดีเมื่อเงินเฟ้อยังคงอยู่

พลังงาน vs เทคโนโลยี (ม.ค. 2023 - ส.ค. 2025)

แหล่งข้อมูล: FE Analytics. ทุกดัชนีเป็นการคืนทุนทั้งหมดเป็นดอลลาร์สหรัฐฯ การแสดงผลในอดีตไม่สามารถใช้เป็นตัวบ่งชี้ความสามารถในอนาคต ข้อมูลจนถึงวันที่ 4 สิงหาคม 2025

REITs? อาจจะใช่ ถ่าหากค่าเช่าสามารถปรับได้และเงินเฟ้อไม่รุ่นแรงเกินไป พวกมันเป็นตัวป้องกันที่ดี แต่ภาคส่วนที่มุ่งเน้นผู้บริโภคอาจจะพบกับความท้าทาย

สิ่งที่อาจผิดพลาด

ผลลัพธ์ที่น่ากลัวที่สุดไม่ใช่แค่เรื่องเงินเฟ้อ มันคือการสูญเสียความน่าเชื่อถือ หากเฟดลดอัตราดอกเบี้ยในขณะที่เงินเฟ้อยังคงสูง ผู้คนอาจหยุดเชื่อว่าจะทำให้มันกลับมาได้ที่ 2% และเมื่อคาดการณ์เปลี่ยนไป พฤติกรรมก็จะเปลี่ยน และนักลงทุนจะตกใจ

คุณจะเริ่มเห็นวงจรค่าแรง-ราคาเพิ่มเติม การป้องกันเงินเฟ้อเพิ่มขึ้น ความผันผวนเพิ่มขึ้น

และถ้าแบงก์กลางอื่นๆ รักษานโยบายที่มั่นคงในขณะที่เฟดผ่อนคลาย นั่นอาจทำให้ดอลลาร์อ่อนค่าลง ซึ่งจะนำเงินเฟ้อกลับเข้าสู่สหรัฐฯ นี่คือวงจรป้อนกลับที่ยากจะจัดการเมื่อมันเริ่มต้นขึ้น

ความคิดสุดท้าย

นี่ไม่ใช่รอบการผ่อนคลายแบบปกติ และมันแน่นอนว่าไม่ใช่การได้อะไรฟรี

หากเฟดลดอัตราดอกเบี้ยในขณะที่เงินเฟ้อยังคงดื้อรั้น ตลาดอาจจะดีใจในตอนแรก แต่ความตื่นเต้นนั้นอาจหายไปเร็วหากรู้สึกว่าเป็นการผ่อนคลายนโยบาย สำหรับนักลงทุน นี่คือเวลาที่จะต้องมองความเป็นจริง นั่นอาจหมายถึงการเปลี่ยนไปสู่สินทรัพย์จริง พันธบัตรที่มีการป้องกันเงินเฟ้อ และบริษัทที่มีอำนาจในการตั้งราคา

เพราะต้องยอมรับว่า หากเงินเฟ้อไม่ได้หายไปในระยะเวลาอันสั้น คุณจะต้องการมีสิ่งที่สามารถตามทัน